Pentru Facturare si Gestiune recomandam SmartBill. Incerci GRATUIT!

In MOF nr. 1125 din 11 noiembrie 2024 s-a publicat Hotararea nr. 1.393 din 7 noiembrie 2024 pentru modificarea şi completarea Normelor metodologice de aplicare a Legii nr. 227/2015 privind Codul fiscal, aprobate prin Hotărârea Guvernului nr. 1/2016, precum şi pentru modificarea art. 9 alin. (1) din Hotărârea Guvernului nr. 1.342/2024 privind aprobarea schemei “Ajutor de minimis pentru aplicarea Programului de susţinere a producţiei de legume cultivate în spaţii protejate”, pentru perioada 2024-2025.

La titlul III Impozitul pe veniturile microîntreprinderilor, punctul 1, alineatele (2) și (3) se modifică și vor avea următorul cuprins:

(2)Pentru aplicarea sistemului de impozitare pe veniturile microîntreprinderilor, potrivit prevederilor art. 47 alin. (1) din Codul fiscal, o persoană juridică română cu asociați/acționari care dețin, în mod direct sau indirect, 25% sau mai puțin de 25% din valoarea/numărul titlurilor sale de participare sau a/al drepturilor de vot verifică, la data de 31 decembrie a anului fiscal precedent, condițiile prevăzute la art. 47 alin. (1) lit. c)-g) și i) din Codul fiscal, coroborate, după caz, cu cele prevăzute la alin. (1^1) al aceluiași articol. Pentru asociații/acționarii persoanei juridice respective, procentul de deținere din valoarea/numărul titlurilor de participare sau a/al drepturilor de vot se calculează pe baza deținerilor existente la data de 31 decembrie a anului fiscal precedent.

(3) În aplicarea prevederilor art. 47 alin. (1) lit. h) din Codul fiscal, respectiv a celor prevăzute la alin. (1^1) al aceluiași articol, deținerea indirectă se referă la situația în care o persoană deține o cotă-parte din capitalul social sau din totalul drepturilor de vot la o persoană juridică, prin intermediul unei alte persoane juridice la care persoana respectivă deține titluri de participare sau drepturi de vot. Deținerea indirectă se calculează prin înmulțirea procentelor deținerilor, începând cu procentul deținerii sale directe la prima persoană juridică română deținută și continuând cu procentele de deținere, pe lanțul de persoane juridice, până la cea pentru care se verifică statutul de microîntreprindere. Prevederile art. 47 alin. (1^1) din Codul fiscal sunt aplicabile dacă procentul deținerii indirecte, astfel calculat, este de peste 25% sau dacă rezultatul însumării procentelor de deținere directă și indirectă este de peste 25%.

In continuare sunt prezentate cateva exemple de determinare a detinerilor, astfel:

Exemplul 1 -intreprinderi legate

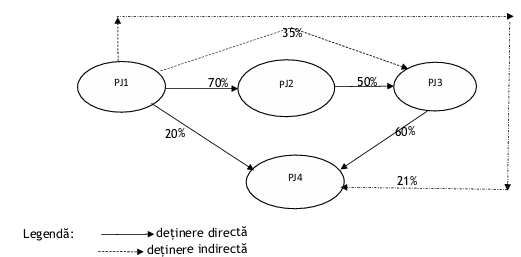

Persoana juridică română, PJ1, prezintă la sfârșitul anului precedent dețineri directe și/sau indirecte la alte trei persoane juridice române, respectiv PJ2, PJ3 și PJ4.

– Societatea PJ1 deține direct 70% din valoarea/numărul titlurilor sale de participare sau a/al drepturilor de vot la societatea PJ2;

– Societatea PJ1 deține indirect 35% din valoarea/numărul titlurilor sale de participare sau a/al drepturilor de vot la societatea PJ3, respectiv 70% x 50% = 35%;

– Societatea PJ1 are în PJ4 o deținere totală de 41%, formată din deținerea directă, de 20%, și din deținerea indirectă, de 21%, respectiv 70% x 50% x 60% = 21%.

Exemplul 2

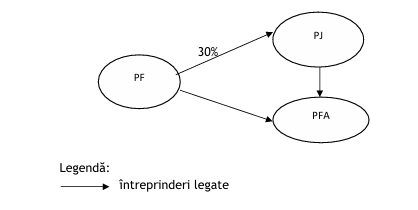

O persoană fizică, PF, deține, la sfârșitul anului fiscal precedent, 30% din valoarea/numărul titlurilor de participare sau a/al drepturilor de vot la o persoană juridică română, PJ, și desfășoară, totodată, activitate prin intermediul unei persoane fizice autorizate, PFA.

PJ verifică condiția referitoare la întreprinderi legate, potrivit prevederilor art. 47 alin. (1^1) lit. d) din Codul fiscal, având în vedere următoarea situație, la data de 31 decembrie a anului fiscal precedent, astfel:

– PJ a realizat venituri de 1.000.000 lei, potrivit reglementărilor contabile aplicabile;

– PFA a realizat venituri încasate, înregistrate în registrul-jurnal de încasări și plăți, potrivit reglementărilor contabile aplicabile, de 500.000 lei.

Veniturile realizate de 1.000.000 lei, respectiv de 500.000 lei sunt din categoriile de venituri care constituie baza impozabilă potrivit dispozițiilor art. 53 din Codul fiscal.

PJ este întreprindere legată cu PFA, prin intermediul deținerii PF, de peste 25% din capitalul PJ, persoana juridică calculează valoarea totală a veniturilor prin însumarea veniturilor celor două persoane, PJ și PFA. Având în vedere că suma totală a veniturilor este de 1.500.000 lei și nu depășește echivalentul în lei al plafonului de 500.000 euro, la un curs de schimb de 5 lei/euro, PJ ar putea aplica sistemul de impozitare pe veniturile microîntreprinderilor, pentru anul fiscal următor, dacă îndeplinește și celelalte condiții pentru aplicarea sistemului de impunere, prevăzute la art. 47 din Codul fiscal.

Exemplul 3

La sfârșitul trimestrului II al unui an fiscal, o persoană fizică, PF, deține 40% din valoarea/numărul titlurilor de participare sau a/al drepturilor de vot la o persoană juridică română, PJ, plătitoare de impozit pe veniturile microîntreprinderilor și desfășoară, totodată, activitate prin intermediul unei persoane fizice autorizate, PFA.

PJ verifică condiția referitoare la întreprinderi legate, potrivit prevederilor art. 47 alin. (1^1) lit. d) din Codul fiscal, având în vedere următoarea situație, la data de 30 iunie, după cum urmează:

– PJ a realizat venituri cumulate de 500.000 lei, potrivit reglementărilor contabile aplicabile;

– PFA a realizat venituri încasate, înregistrate în registrul-jurnal de încasări și plăți, potrivit reglementărilor contabile aplicabile, de 2.500.000 lei.

Veniturile realizate de 500.000 lei, respectiv de 2.500.000 lei sunt din categoriile de venituri care constituie baza impozabilă potrivit dispozițiilor art. 53 din Codul fiscal.

PJ calculează valoarea totală prin însumarea veniturilor înregistrate de PJ și PFA. Având în vedere că suma veniturilor, respectiv suma de 3.000.000 lei, depășește echivalentul în lei al plafonului de 500.000 euro, la un curs de schimb de 5 lei/euro, începând cu trimestrul II al anului respectiv, PJ datorează impozit pe profit.