Pentru Facturare si Gestiune recomandam Smart Bill. Incerci GRATUIT!

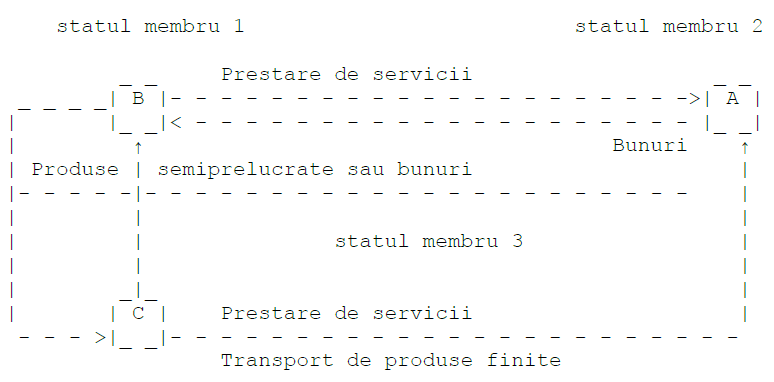

Exemplu: O persoană impozabilă stabilită şi înregistrată în scopuri de TVA în statul membru 2, denumită în continuare A sau contractor principal, expediază bunuri altei persoane impozabile stabilite şi înregistrate în statul membru 1, denumită în continuare B, în vederea prelucrării.

B subcontractează, integral sau parţial, lucrările altei persoane impozabile din statul membru 3, denumită în continuare C. În acest scop, produsele semiprelucrate sau bunurile se expediază din statul membru 1 în statul membru 3, în vederea prelucrării sau prelucrării suplimentare de către C.

După prelucrare, produsele prelucrate se expediază din statul membru 3 lui A în statul membru 2. A îi comunică lui B codul său de înregistrare în scopuri de TVA din statul membru 2. B îi comunică lui C codul său de înregistrare în scopuri de TVA din statul membru 1.

- Tratamentul fiscal din punctul de vedere al TVA, fără aplicarea măsurilor de simplificare:

-Transportul de bunuri, efectuat de către A din statul membru 2 în statul membru 1, este un transfer, respectiv o livrare intracomunitară, asimilat/asimilată în statul membru 2, în condiţiile art. 270 alin. (10) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru. Această operaţiune beneficiază de scutire de taxă, în condiţiile art. 294 alin. (2) lit. d) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru.

-Transportul de bunuri, efectuat de către A din statul membru 2 în statul membru 1, este o achiziţie intracomunitară asimilată, impozabilă în statul membru 1 conform art. 273 alin. (2) lit. a) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru, pentru aceasta A având obligaţia de a se înregistra în scopuri de TVA în statul membru 1.

-Efectuarea de lucrări asupra bunurilor mobile corporale de către B în beneficiul lui A reprezintă o prestare de servicii ce are loc în statul membru 2, unde este stabilit A, conform art. 278 alin. (2) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru.

-Chiar dacă A nu ştie că produsele semiprelucrate sau bunurile urmează să ajungă în statul membru 3, transportul din statul membru 1 în statul membru 3 ar putea genera un transfer, respectiv o livrare intracomunitară, asimilat/asimilată din perspectiva lui A în statul membru 1, în condiţiile art. 270 alin. (10) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru, operaţiune ce beneficiază de scutire de taxă, în condiţiile art. 294 alin. (2) lit. d) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru. Pentru aceasta A are obligaţia de a se înregistra în scopuri de TVA în statul membru 1.

-Chiar dacă A nu ştie că produsele semiprelucrate sau bunurile urmează să ajungă în statul membru 3, transportul din statul membru 1 în statul membru 3 ar putea genera o achiziţie intracomunitară asimilată din perspectiva lui A în statul membru 3, conform art. 273 alin. (2) lit. a) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru, operaţiune pentru care A are obligaţia de a se înregistra în scopuri de TVA în statul membru 3.

-Efectuarea de lucrări asupra bunurilor mobile corporale de către C în beneficiul lui B reprezintă o prestare de servicii ce are loc în statul membru 1, în care este stabilit B, conform art. 278 alin. (2) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru.

-Chiar dacă A nu ştie că produsele semiprelucrate sau bunurile au fost expediate în statul membru 3 în vederea prelucrării, transportul produselor prelucrate din statul membru 3 în statul membru 2 ar putea genera un transfer, respectiv o livrare intracomunitară asimilată, din perspectiva lui A în statul membru 3, în condiţiile art. 270 alin. (10) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru. Această operaţiune beneficiază de scutire de taxă, în condiţiile art. 294 alin. (2) lit. d) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru, iar pentru aceasta A are obligaţia de a se înregistra în scopuri de TVA în statul membru 3.

-Chiar dacă A nu ştie că produsele semiprelucrate sau bunurile au fost expediate în statul membru 3 în vederea prelucrării, transportul produselor prelucrate din statul membru 3 în statul membru 2 ar putea genera o achiziţie intracomunitară asimilată în statul membru 2, conform art. 273 alin. (2) lit. a) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru.

- Tratamentul fiscal din punctul de vedere al TVA, cu aplicabilitatea măsurilor de simplificare:

-Transportul de bunuri, efectuat de către A din statul membru 2 în statul membru 1, este nontransfer de bunuri în statul membru 2, în condiţiile art. 270 alin. (12) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru, operaţiune care va fi înregistrată în registrul de nontransferuri.

-Transportul de bunuri, efectuat de către A din statul membru 2 în statul membru 1, nu este o achiziţie intracomunitară asimilată în statul membru 1, în condiţiile art. 270 alin. (12), coroborat cu art. 273 alin. (2) lit. a) din Codul fiscal, sau echivalentului acestora din legislaţia altui stat membru.

-Efectuarea de lucrări asupra bunurilor mobile corporale de către B în beneficiul lui A reprezintă o prestare de servicii ce are loc în statul membru 2, unde este stabilit A, conform art. 278 alin. (2) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru.

-Transportul produselor semiprelucrate sau al bunurilor din statul membru 1 în statul membru 3 este nontransfer de bunuri în statul membru 1, în condiţiile art. 270 alin. (12) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru, înregistrarea acestei operaţiuni în registrul de nontransferuri ţinut de A în statul membru 2 fiind opţională.

-Transportul produselor semiprelucrate sau al bunurilor, efectuat de către A din statul membru 1 în statul membru 3, nu este o achiziţie intracomunitară asimilată în statul membru 3, în condiţiile art. 270 alin. (12) şi art. 273 alin. (2) lit. a) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru.

-Efectuarea de lucrări asupra bunurilor mobile corporale de către C în beneficiul lui B reprezintă o prestare de servicii ce are loc în statul membru 1, în care este stabilit B, conform art. 278 alin. (2) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru.

-Transportul produselor prelucrate, efectuat de către A din statul membru 3 în statul membru 2, este nontransfer de bunuri în statul membru 3, în condiţiile art. 270 alin. (12) din Codul fiscal sau echivalentului acestuia din legislaţia altui stat membru, operaţiune care va fi înregistrată în registrul de nontransferuri ţinut de A în statul membru 2.

-Transportul produselor prelucrate, efectuat de către A din statul membru 3 în statul membru 2, nu este o achiziţie intracomunitară asimilată în statul membru 2, în condiţiile art. 270 alin. (12), coroborat cu art. 273 alin. (2) lit. a) din Codul fiscal, sau echivalentului acestora din legislaţia altui stat membru.

- Tratamentul fiscal din punctul de vedere al TVA, cu aplicarea măsurilor de simplificare, în ipoteza în care România este statul membru 1:

-Transportul bunurilor, efectuat de către A din statul membru 2 în România, nu este o achiziţie intracomunitară asimilată în România, în condiţiile art. 270 alin. (12), coroborat cu art. 273 alin. (2) lit. a) din Codul fiscal.

-Efectuarea de lucrări asupra bunurilor mobile corporale de către B în beneficiul lui A reprezintă o prestare de servicii ce are loc în statul membru 2, unde este stabilit A, conform art. 278 alin. (2) din Codul fiscal. B are obligaţia de a ţine un registru pentru bunurile primite.

-Transportul produselor semiprelucrate sau al bunurilor din România în statul membru 3 este nontransfer de bunuri în România, în condiţiile art. 270 alin. (12) din Codul fiscal, din perspectiva lui A.

-Efectuarea de lucrări asupra bunurilor mobile corporale de către C în beneficiul lui B reprezintă o prestare de servicii ce are loc în România, statul membru unde este stabilit B, conform art. 278 alin. (2) din Codul fiscal.

- Tratamentul fiscal din punctul de vedere al TVA, cu aplicarea măsurilor de simplificare, în ipoteza în care România este statul membru 3:

-Transportul produselor semiprelucrate sau al bunurilor, efectuat de către A din statul membru 1 în România, nu este o achiziţie intracomunitară asimilată în România, în condiţiile art. 270 alin. (12), coroborat cu art. 273 alin. (2) lit. a) din Codul fiscal.

-Efectuarea de lucrări asupra bunurilor mobile corporale de către C în beneficiul lui B reprezintă o prestare de servicii ce are loc în statul membru 1, în care este stabilit B, conform art. 278 alin. (2) din Codul fiscal. C are obligaţia de a ţine un registru pentru bunurile primite.

-Transportul produselor prelucrate din România în statul membru 2 este nontransfer de bunuri în România, în condiţiile art. 270 alin. (12) din Codul fiscal, din perspectiva lui A.

- Tratamentul fiscal din punctul de vedere al TVA, cu aplicarea măsurilor de simplificare, în ipoteza în care România este statul membru 2:

-Transportul de bunuri, efectuat de către A din România în statul membru 1, este nontransfer de bunuri în România, în condiţiile art. 270 alin. (12) din Codul fiscal, operaţiune care va fi înregistrată în registrul de nontransferuri.

-Efectuarea de lucrări asupra bunurilor mobile corporale de către B în beneficiul lui A reprezintă o prestare de servicii ce are loc în România, unde este stabilit A, conform art. 278 alin. (2) din Codul fiscal.

-Transportul produselor prelucrate din statul membru 3 în România nu este o achiziţie intracomunitară asimilată în România, în condiţiile art. 270 alin. (12), coroborat cu art. 273 alin. (2) lit. a) din Codul fiscal. A are obligaţia de a ţine un registru de nontransferuri, în care trebuie evidenţiate expedierea bunurilor în statul membru 1 şi recepţia bunurilor prelucrate din statul membru 3.