Ca si brokeri (pentru persoanele fizice) sau facilitatori (pentru persoanele juridice/firme) de credite ipotecare/de investitii, cel mai adesea auzim propozitia “o sa platesc o dobanda totala dubla in comparatie cu valoarea creditului ce-l doresc”. Toti acesti clienti au insa o placuta supriza cand cu creionul pe hartie analizam validitatea acestei propozitii. Astfel ei constata ca este la indemana lor, acea posibila simpla solutie, ce face ca initiala propozitie abordata sa fie falsa. Nivelul bucuriei creste cand, tot cu creionul pe hartie, certificam ca dobanda (conform contract) medie anuala platita, per total perioada credit, este in realitate cu 30% sau 40% mai mica (la grafic cu anuitati) sau chiar cu 50% (la graficul cu rate descrescatoare, tot ramanand in logica propozitiei pe al carei disconfort am pornit in cautarea de solutii).

Totul este matematica economica si se bazeaza pe unicul lucru pe care un client, aflat in cautarea unei solutii de a-si finanta casa/proiectul investitional pentru el si/sau firma lui, are 100% control. Acel lucru este “perioada de creditare”, cu cat aceasta este mai scurta cu atat mai mare este abaterea de la propozitia cu care am deschis acest articol informational. Din pacate insa cazurile cand un client are reala posibilitate de a opta pentru un credit pe un termen cat mai scurt, sunt rare. In majoritatea cazurilor se face slalom printre conditiile de creditare ale bancilor, conditii la care avem acces si incercam sa facem o cat mai buna potrivire cu portofoliul de ‘provocari personale’ (venituri insuficiente, indatorare prea mare, lipsa avans, varsta prea inaintata) ce inerent apar la aproape orice client.

Aici venim noi cu cea mai importanta recomandare catre clienti, ce in mod recurent ni se revalideaza, “cel mai important lucru este sa-ti vezi visul tau finantat, indiferent ca este la 6% ca-i campanie promotionala sau 8.5% in afara unei campanii. Odata visul finantat, te poti focusa pe urmatoarele etape ale dezvoltarii tale. Nimeni si nimic nu te opreste in viitor, sa cauti solutii de optimizare a costurilor finantarii deja active si o sa fii suprins ca la acel moment te poti refinanta mai usor vs efortul depus pentru creditul initial”.

Ne-am propus sa va impartasim celor interesati calculele la care facem referire mai sus.

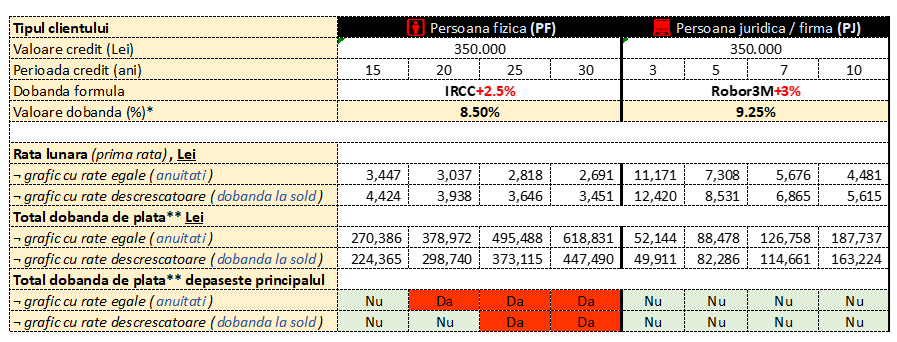

Incepem prin a-i defini pe cei carora ne adresam. Fara a omite pe cineva, vizam atat persoanele fizice cat si cele juridice/firmele. Tipul de credit este unul ipotecar/imobiliar (la persoane fizice) sau de investitii (la persoanele juridice). La un credit de nevoi personale/capital de lucru este aproape imposibil sa ai “dobanda mai mare vs credit” deoarece perioada de creditare este intre 1 si maxim 5 ani, nu este suficient timp sa se “stranga asa multa dobanda” sa valideze afirmatia initiala. Ca valoare a finantarii luam reperul de 350.000 Lei care este un credit mediu pentru o persoana fizica (la limita plafonului pentru Prima Casa, sa poti ramane cu avantajul de doar 5% avans) si un nivel rezonabil pentru un credit de investitii pentru un IMM. Ca persoana fizica, in functie de varsta dvs, aveti sansa de a avea o perioada de creditare de maxim 30 ani vs un IMM ce ca exceptie (pentru credite imobiliare) poate spera o perioada de 10-12 ani. Dezavantajele IMM-ului continua si la capitolul dobanzi comparate, aici avem faptul ca reperul lui de dobanda are inglobat Robor-ul (cu aprox 0.15-0.5% mai mare vs IRCCul) insa si cu o marja la credit (cu dobanda variabila) ce este si aceasta cu 0.5% mai scumpa. Pretul mai mare platit de IMM are o logica simpla financiar-bancara si deriva din rata de default mai mare a creditelor pentru firme. Mai este de punctat ca pentru un IMM sansa de credit cu dobanda fixa este redusa spre inexistenta vs la persoanele fizice ce au la acest moment oferte cu dobanda fixa pe 3-5-30 ani. Presupunem ca dobanda ramane fixa pe toata perioada de calcul si ca nu se fac rambursari anticipate si mergem pe aceasta presupunere deoarece am ajuns sa avem prea multe scenarii si am pierde esenta.

In baza informatiilor de mai sus, simuland grafice de rambursare (pe cele 2 tipuri de grafice disponibile legal in Romania), avem urmatoarele rezultate.

In primul rand a se observa diferenta majora a ‘ratei lunare’ pe cele doua variante de grafic, este din pacate (pentru cei ce o platesc) clasica matematica economica ce aduce acest valori.

Un pic mai mult contraintuitiv poate fi faptul ca desi rata ta lunara (cea initiala) este mai mica la “anuitati”, ajunge ca-n final sa va goleasca mai mult portofelul vs varianta “ratelor descrescatoare”. Economia dobanzilor total platite putand fi intre 4 si 28% in varianta secundara.

Din centralizatorul postat se poate vedea, in partea lui de jos, ca afirmatia analizata, se valideaza matematic in medie pentru credite a caror durata depaseste 20 ani. Atentie ca o dobanda mai mare, poate face ca acest 20 ani sa scada. O prima concluzie si recomandare “daca nu doriti sa platiti dobanda dubla creditului accesat, cat timp profilul dvs de viitor client de credit va permite si va incadrati, incercati sa aveti o perioada a creditului sub 20 ani”. Viata cam intotdeauna bate filmul si este bine ca in acele momente ‘mai gri ale vietii fiecaruia’ sa avem obligatii cat mai usor suportabile la plata si astfel ipotetic mai bine accesati creditul pe termenul maxim acceptat de banca si cand/daca aveti sansa unor bani in plus, faceti rambursari anticipate prin/cu diminuarea perioadei. Este mai usor astfel vs varianta in care va duceti la banca si le cereti ‘scutire la plata’ si eventuala marcare ca un ‘client restructurat, ce a trecut printr-o perioada dificila financiar’.

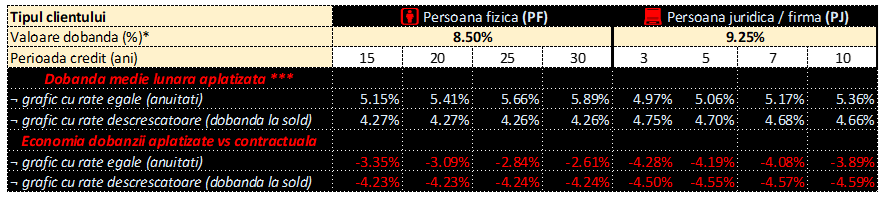

Si totusi care-i povestea legata de titlul acestui articol informational? Ei bine, continuam cu ‘foaia si creionul’ si raportam dobanzile totale brute de plata la fiecare perioada revizuita. Astfel o sa avem surpriza placuta ca la o dobanda contractuala de 8.5% pentru un credit pe 25 ani, dobanda medie lunara de plata va fi de 5.66% (grafic anuitati) sau 4.26% (dobanda la sold). De aici si titlul articolului si reala bucurie ce matematica economica le-o aduce unor clienti, aceia ce au rabdare sa aloce timp si sa asculte.

Atasam centralizarea ce continua aprofundarea datelor initiate anterior.

A se veda ca-n toate cazurile, fara exceptie, dobanda “medie lunara aplatizata” este material mai mica vs cea contractuala. Doar un grafic cu perioada de gratie sau rambursari bullet/baloon ar face aceasta afirmatie falsa. Se poate ajunge si-n scenariul negativ in care dobanda se capitalizeza pe principal, cum au fost candva ‘tentantele, la prima strigare’ programe de ‘moratorii pentru credite’. Cum au fost cele din timpul Covid sau cele propuse anul acesta agricultorilor puternic afectati in 2023.

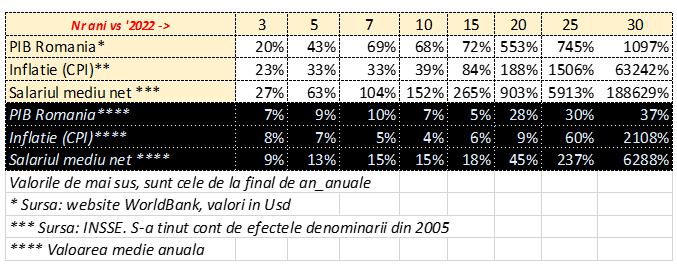

Si cu totii avem acei prieteni sau clienti, ce totusi prefera sa exploreze mai profund si vin cu intrebarea “dar capra vecinului cum se descurca, paste iarba sau face reclame la cascaval la TV?”. Nu suntem fani analize agro’, dar putem sa incercam sa le aducem un sperat final confort. Tot cu date publice analizam evolutia medie a unor indicatori ce ne pot ‘indica’ ce si cum istoricul a performat, punctand aici ca ‘istoria nu-i o garanatie pentru prezent si cu atat mai putin pentru viitor’.

Pornim in abordare tot prin a folosi datele publice si oficiale. Ne indreptam atentia spre reperele la anul 2022 vs istoric, privind evolutia salariului mediu net vs a inflatiei (IPC) vs EBITDA. Centralizarea la care ajungem evidentiaza:

Extragem pentru analiza reperul de 20 ani, ce ne sugereaza ca in ultimii 20 ani (perioada finalizata in 2022): PIB-ul Romaniei a crescut cu 553% deci de aproape 6 ori; salariul mediu net a urcat cu +900% si inflatia a corodat din acest salariu net doar 188%. Intr-o varianta foarte simplista, daca v-ati incadra pe mediile acestui centralizator, in 20 ani (daca istoricul se replica fidel) ati avea o crestere a salariilor de 10 ori si inflatia va afecteaza puterea de cumparare diminuand cam “3 ori” din cele 10 de crestere, deci ramaneti cu o reala putere de cumparare de cel putin 7 ori mai mare. Creditul dvs, in tot acest timp in mod real nu prea tine dinamica cot la cot cu aceste evolutii.

A se vedea evolutia ultimilor 2 ani, cand cumulat avem o inflatie de +20% dar creditele dpdv dobanzi au urcat de la aprox 1 la 6%. Nu periem bancile, ca multumire ca aparent au internalizat o parte din aceasta inflatie, nu o facem ca le sunt publice senzationalele profituri (ce vin din ‘penalizarea’ dobanzilor la depozite) a ultimilor doi ani. Dar este partial de apreciat ca avem actualele structuri de dobanzi si competitivele oferte la creditele persoanelor fizice, dobanzi fixe pe 3-5 ani cu DAE-uri (all-in) ce se duc spre un 6.0-6.5%.

A nu se citi acest articol informativ ca o prelegere pentru a lua credite, cat de multe credite. Se doreste a fi inca o sansa de informare si educare financiara ca atunci cand si daca ‘nu se mai poate fara credit’ sa stiti cat mai clar ce implica si cum este viata ‘dupa/cu credit’. Autorul acestui material are in portofoliul personal atat credite PF cat si PJ, testand pe propria piele ceea ce predica.

Innovative Professional Services (IPS) este un investment boutique din Cluj-Napoca, cu o vechime de 5 ani in piata, administrata de un fost bancher&auditor vs actual antreprenor&investitor – Barbu Nicolae. Portofoliul de servicii al companiei include: consultanta financiar operationale; finantari (bancare/nonbancare); instruire si management de relatii. IPS a asistat +50 clienti in acesti ani, cu un portofoliu abordat de +400 mil Lei. Unice, in cele livrate de IPS, sunt comunicarea si rezultatele.